Retos de la justicia ante las complejidades de la implementación del tributo de plusvalía

La Constitución Política de Colombia consagró en el artículo 82 que las entidades públicas participarán en la plusvalía que genere su acción urbanística. El desarrollo de ese precepto constitucional está contenido en la Ley 388 de 1997, ley que define los hechos generadores, el procedimiento para determinar el efecto plusvalía, la tarifa, entre otras regulaciones aplicables. Sin embargo, desde su adopción constitucional, y su posterior regulación de Ley su adopción ha sido más bien restringida, lo cual ha generado dificultad y desafíos para las administraciones y más aun para la justicia que, al no entender las complejidades del tributo adopta decisiones que complejizan aún más el instrumento.

En sentencia del 23 de septiembre de 2021 con radicado 24520, y magistrado ponente: Milton Chaves García se desato controversia entre el Municipio de Pereira y Jardín S.A.S., este último titular de un plan parcial que incorporo suelo rural a suelo de expansión y respecto del cual en el año 2009 el municipio afirmo que no generaba efecto plusvalía. Sin embargo, en el año 2015 la Secretaría de planeación Municipal expidió la Resolución 1266, mediante la cual calculó el valor de la plusvalía por metro cuadrado de los inmuebles ubicados en el área del Plan Parcial de Expansión Urbana San Carlos para los cuales se solicitaron licencias urbanísticas, y ordenó a la Secretaría de Hacienda Municipal liquidar el monto exigible por concepto de participación en plusvalía para cada inmueble.

El debate se produjo alrededor de señalar que, entre el tiempo de expedición del plan parcial y la resolución de determinación del efecto transcurrió más del tiempo establecido en la Ley y por lo tanto se había perdido facultad de exigir el pago del tributo, así mismo el demandante alego desconocimiento del acto propio, al municipio haber establecido que no había plusvalía en 2009 y haber liquidado el tributo en 2015. Otros alegatos de tipo procedimental como indebida notificación y pago de plusvalía en obra. En primera instancia el Tribunal Administrativo de Risaralda concedió la razón al municipio, al afirmar que no habían transcurrido cinco años desde el momento de su firmeza; argumentar que la decisiones iniciales de la administración fueron provisionales; y que los términos no observados por el municipio eran perentorios, pero no preclusivos.

En la segunda instancia, en la providencia citada el Consejo de Estado argumenta que Resolución 1266 de 2015, proferida por la Secretaría de Planeación Municipal, carece de una liquidación particular de la plusvalía, dado que simplemente fijó los elementos necesarios para su cálculo (el valor del efecto y de la participación en plusvalía por metro cuadrado generada por la acción urbanística), elementos que no son utilizados en el documento para liquidar la obligación, sino que estos son los que se han de tener en cuenta cuando se liquide el tributo de forma definitiva.

Afirmó la corporación que, de conformidad con el artículo 42 de la Ley 1437 de 2011, no se trata de un acto administrativo definitivo, como quiera que el mismo no impide continuar con la actuación, sino que lo que se busca es determinar la participación en plusvalía con ocasión de la aprobación del plan parcial de expansión urbana, pero que es la Secretaria de Hacienda Municipal conforme el artículo 4 de la resolución cuestionada, la que le corresponde adelantar la liquidación particular de la plusvalía de contribuyente, actuación que es independiente a la resolución que se cuestiona.

Esta decisión del Consejo de Estado desconoce las etapas de implementación de la plusvalía, la primera dada en virtud de la identificación de los hechos gravados (norma que otorga el mayor aprovechamiento de los inmuebles, o ejecución de obra pública) en la cual se debe establecer que el incremento en su valor, (base gravable del tributo) y la segunda etapa vinculada al momento de exigibilidad (desarrollo o transferencia de dominio) en la cual se debe liquidar el tributo y exigir el pago.

Al respecto, es pertinente hacer evidente el protuberante error en el que ha incurrido el Consejo de Estado, al fundamentar su fallo en la tesis según la cual, el acto administrativo que liquida el efecto de plusvalía no es un acto administrativo definitivo, tal es su calidad que la propia Ley 388 de 1997, hace procedente la interposición de recursos.

«ARTÍCULO 81.- Liquidación del efecto de plusvalía. […] […] Contra estos actos de la administración procederá exclusivamente el recurso de reposición dentro de los términos previstos para el efecto en el Código Contencioso Administrativo.» (Ley 388 de 1997)

«ARTÍCULO 82.- Revisión de la estimación del efecto de plusvalía. Cualquier propietario o poseedor de un inmueble objeto de la aplicación de la participación en la plusvalía, podrá solicitar, en ejercicio del recurso de reposición, que la administración revise el efecto plusvalía estimado por metro cuadrado definido para la correspondiente zona o subzona en la cual se encuentre su predio y podrá solicitar un nuevo avalúo.»

Ley 388 de 1997

El fundamento que subyace y que explica que el acto administrativo que liquida el efecto plusvalía y determina el monto de la participación en plusvalía, sea un acto definitivo, se soporta en el que con el mismo se determina la base gravable de la plusvalía. Criterio que es trascendental, dado que es el que se emplea para aplicar la tarifa y con ello determinar la cuantía del tributo. Razón está para que, no solo sea plausible, sino imperativo que el mismo pueda ser discutido por parte del contribuyente, en cuanto su firmeza afecta directamente el valor que tiene que asumir como tributo a su cargo.

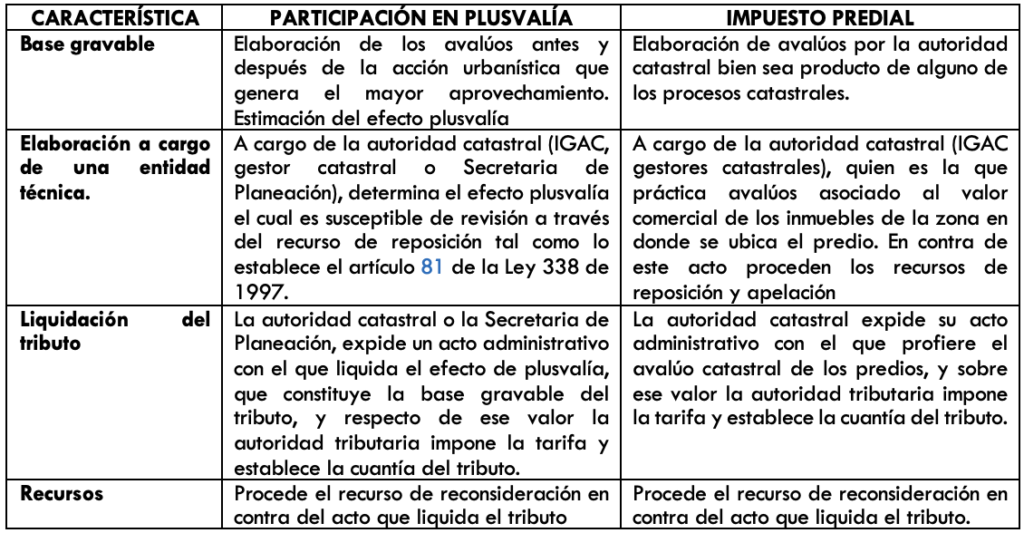

El acto de determinación del efecto plusvalía constituye la actuación de cierre de la etapa de identificación de los hechos generadores y estimación del mayor valor de los inmuebles producto de la actuación urbanística, verbi gratia el avalúo catastral que se estima anualmente como base gravable del impuesto predial. Veamos:

Como se observa, si bien los actos administrativos a través de los cuales se determina el avalúo catastral (para el impuesto predial) y la determinación del efecto de plusvalía, constituyen insumo para la liquidación del tributo, (base gravable) no por ello puede desconocerse su condición de acto definitivo susceptible de ser discutido tanto en sede administrativa como judicial, en salvaguarda del derecho fundamental al debido proceso.

Llama la atención este fallo fundamentalmente porque el Consejo de Estado: primer: En la segunda instancia desbordo el análisis respecto del problema jurídico planteado; y segundo ha tenido el acto de determinación del efecto plusvalía como acto de trámite, desconociendo el valor técnico que representa y la orden legal de discusión administrativa, en ejercicio del recurso de reposición (art. 81 ley 388 de 1997)

Lo expuesto reitera la necesidad de advertir que la aplicación de la plusvalía como tributo y/o instrumento de financiación, sigue comportando un reto en todas las esferas, tanto en el nivel técnico como en el nivel jurídico. Aunado a que las limitaciones de su comprensión, no solo se predican de los contribuyentes y la administración, sino de las propias autoridades judiciales, la cuales no logran del todo aprehender la lógica y los tiempos con los que funciona el instrumento.