Con la sanción de la Ley 2277 de 2022 “Por medio de la cual se adopta una reforma tributaria para la igualdad y la justicia social y se dictan otras disposiciones” se incorporó y modifico un inciso al numeral 2 del numeral 6 del Artículo 905 del Estatuto Tributario quedando de la siguiente manera:

“(…) Las personas que presten servicios profesionales de consultoría y científicos en los que predomine el factor intelectual sobre el material incluidos los servicios de profesiones liberales, sólo podrán ser sujetos pasivos del impuesto unificado bajo el régimen simple de tributación – SIMPLE si por estos conceptos hubieren obtenido ingresos brutos, ordinarios o extraordinarios inferiores a doce mil (12.000) UVT en el año gravable anterior. 6. La persona natural o jurídica debe contar con la inscripción respectiva en el Registro Único Tributario (RUT) y con todos los mecanismos electrónicos de cumplimiento, firma electrónica y factura electrónica o documentos equivalentes electrónicos.»

Como se observa, el inciso modifica parte del articulado que hace referencia al Régimen Simple Unificado. Recordemos que el Régimen Simple Unificado, fue concebido para formalizar a personas naturales y jurídicas que generaran ingresos y evitar así la elusión o evasión de las obligaciones tributarias, de manera que, se presento un sistema simple y sencillo en la que el contribuyente pudiera confiar en el sistema y que a su vez le fuera fácil declarar y pagar sus impuestos eliminando algunas formalidades propias del régimen ordinario. Este Régimen fue creado a partir del 1 de enero de 2020, comprendiendo el Impuesto sobre la renta, Impuesto nacional al consumo, cuando se desarrollen servicios de expendio de comidas y bebidas y el Impuesto de industria y comercio consolidado, de conformidad con las tarifas determinadas por los consejos municipales y distritales, según las leyes vigentes.

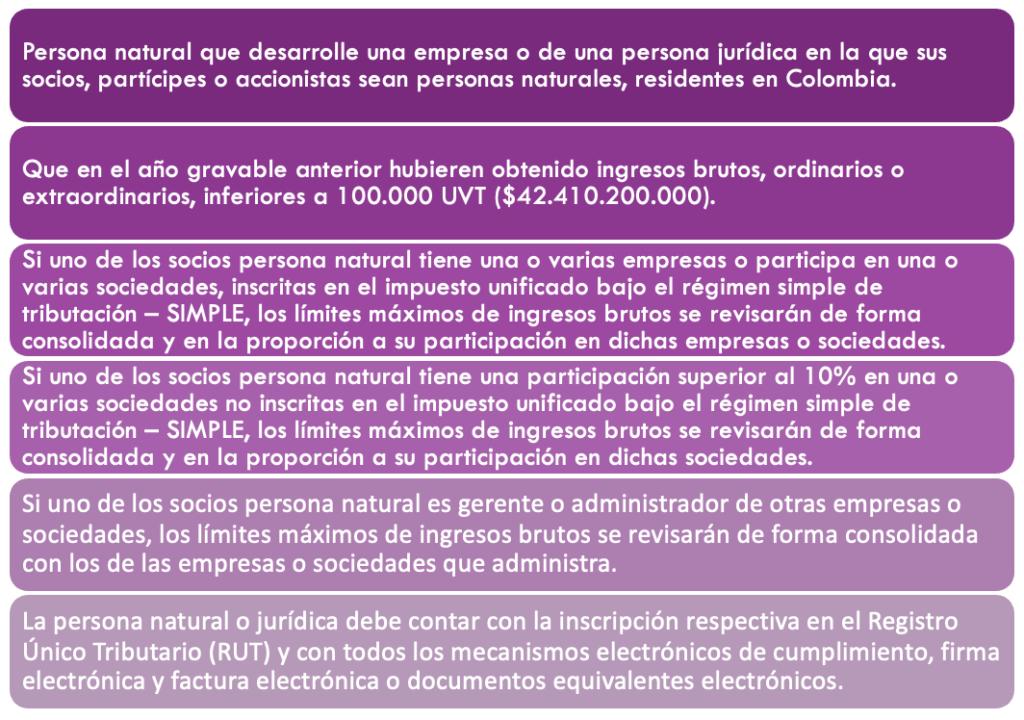

Ahora no todas las personas naturales o jurídicas pueden perteneces a este régimen el articulo 905 del Estatuto Tributario señalo los siguiente requisitos

Ahora la Reforma hace una adición a estos requisitos señalando que las personas que presten servicios profesionales de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales, solo podrán ser sujetos pasivos del impuesto mencionado si por estos conceptos hubieren obtenido ingresos brutos, ordinarios o extraordinarios, inferiores a 12.000 UVT ($508.944.000) en el año gravable anterior.

Al respecto surgieron muchas dudas sobre el alcance de manera que mediante concepto general la DIAN – Dirección de Impuestos y Aduana Nacional-, resolvió en primer lugar que el examen sobre el factor intelectual de los servicios profesionales de consultoría y científicos incluyendo los prestados en el marco del ejercicio de una profesión liberal en el monto de ingresos brutos -ordinarios o extraordinarios- serán para efectos de quienes opten el impuesto unificado bajo el SIMPLE en el año gravable 2023.

De manera que para efectuar el calculo de 12.000 UVT ($508.944.000), la DIAN concluyo que se debe examinar en relación con los ingresos brutos -ordinarios o extraordinarios -obtenidos en el año anterior, es decir, el 2022 por la prestación de determinados servicios. Lo que da lugar a que la DIAN afirme que ara efectos de calcular este límite, se deba emplear la UVT del año anterior: en el caso del año 2022, ésta era equivalente a $38.004, con lo cual las 12.000 UVT corresponden a $456.048.000.

Ya habiéndose esclarecido los topes y el calculo de las 12.000 UVT a que refiere el artículo, la DIAN indica que si no se cumple este requisito se puede perder la calidad de contribuyente del régimen simple, pues, el contribuyente del impuesto unificado bajo el SIMPLE que obtuvo ingresos brutos superiores a 12.000 UVT en el año 2023 por concepto de servicios profesionales de consultoría y científicos en los que predomine el factor intelectual sobre el material incluidos los servicios de profesiones liberales (es decir, superiores a $508.944.000) debe «solicitar la actualización en el Registro Único Tributario (RUT) de la responsabilidad en el impuesto sobre la renta y complementarios y la exclusión del SIMPLE»

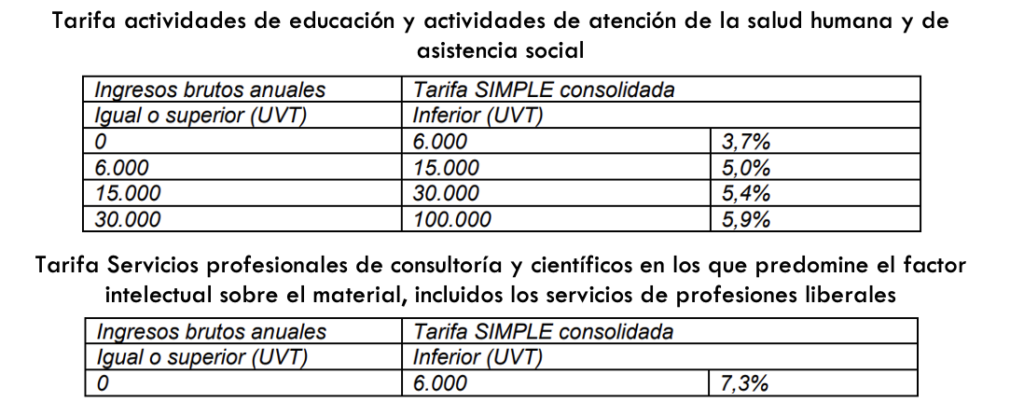

Ahora, lo modificación que hizo la reforma sobre la tarifa para actividades de educación y actividades de atención de la salud humana y de asistencia social y para Servicios profesionales de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales

En concordancia con la introducción del termino “factor intelectual” que ya ha sido discutido en otros conceptos de la Autoridad como aquel que requieren de la utilización y aplicación de ciertos conocimientos especiales que permiten aplicar métodos y procedimientos, efectuar seguimientos, evaluaciones, análisis o emitir conceptos o conclusiones sobre una situación o un proceso. En este contexto se indago sobre el caso en el que una persona natural dedicada al ejercicio de la medicina o de la educación y pertenezca al régimen simple que tarifa se le debe aplicar, a lo que la Dirección de Impuestos y Aduana Nacional resolvió que si bien , el ejercicio de la medicina y de la educación involucra la prestación de los servicios relacionados en el numeral 5 del artículo 908 ibidem, lo cierto es que, por criterio de especialidad, se debe dar aplicación al numeral 4 de esta misma disposición, es decir, las tarifas de 3,7%, 5,0%, 5,4% o 5,9% según sea el caso.

Para finalizar la DIAN refuerza su argumento con la forma en la que se encuentran desarrolladas las actividades de educación y atención de la salud humana en las Secciones P y Q – respectivamente- de la Resolución 114 de 2020 «Por la cual la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN adopta la Clasificación de Actividades Económicas CIIU Rev. 4 A.C. (2020) y sus notas explicativas, del Departamento Administrativo Nacional de Estadística – DANE, y se establecen otras clasificaciones propias de su competencia».